近年来,随着注册制改革的全年推行,科创板在受到追捧的同时,拟上市企业的“科创属性”备受关注,而研发费用是高新技术企业在IPO审核过程中最关注的要点之一。

梳理近几年IPO申请文件反馈意见,可以看到监管机构就研发费用主要关注以下8个方面:1.与研发相关的内部控制及执行情况;2.如何区分研发活动与其他经营活动;3.研发人员及薪酬情况;4.研发领料情况;5.研发成果;6.研发资本化;7.研发费用加计扣除;8.研发方式及研发来源等方面。

本文将对监管机构在企业IPO申报过程中对研发费用的关注重点进行梳理,并探讨如何执行审计程序,做好审计应对措施。

与研发相关的内部控制及执行情况

监管机构在IPO审核过程中,更关心发行人与研发相关的内部控制是否健全且有效执行,这就要求审计人员在对IPO项目执行研发费用审计时,要加强对内部控制的了解和测试工作。

重点关注以下方面:

01 企业是否已建立健全与研发活动相关的内部控制,且控制设计有效

02 研发项目是否已按公司的内部控制要求执行项目立项工作,项目立项资料是否真实合理;

03 研发项目执行过程中的相关活动是否已按公司的内部控制要求执行,相关活动是否得到有效审批;

04 研发项目结项工作是否经过合理评审,相关流程执行是否符合制度规定;

05 研发支出核算管理是否符合企业会计准则且有效执行,财务部门是否及时监督,实际研发投入与研发项目预算是否存在差异,如存在差异,是否经过有效审核。

通过实施控制测试,审计人员对公司与研发相关的内部控制的设计有效性及运行有效性作出评价,在此基础上设计针对性的实质性程序。

研发人员及薪酬情况

在研发人员及薪酬方面,审核监管的重点放在了以下几点:研发人员划分是否明确;是否存在为满足高新技术企业研发投入,而归集非研发人员薪酬的情况;研发人员实际参与多个研发项目的情况下,其薪酬是否合理归集到对应项目研发投入;是否存在研发人员从事非研发活动的情况,相应费用在研发活动及非研发活动之间划分的准确性等。

审计人员在执行实质性程序或核查程序时,应重点关注以下方面:

01 企业是否设立专门的研发部门,获取员工花名册检查研发部门人员的学历、专业、入职年限等信息,评价公司是否已对研发人员作出明确划分;

02 获取公司职工薪酬计提发放明细及研发费用台账,检查研发人员薪酬分配是否符合准则要求,是否存在为虚增研发费用人员投入而归集非研发相关部门人员薪酬的情况;

03 获取公司研发费用薪酬分配明细表,检查研发人员参与不同项目的情况下公司如何将其薪酬分配至不同研发项目,分配标准是否合理并具有一贯性;

04 获取公司职工薪酬分配明细表,检查是否存在研发人员从事非研发活动的情况,如存在,检查其分配的合理性及一贯性。

研发领料情况

材料投入是研发费用的主要构成部分,审核监管一般重点关注研发领料的具体过程,如涉及的单据、人员、入账价值是否能够与生产领料予以区分,结合研发项目的具体工艺及技术方向,说明主要原材料领用的合理性以及研发领用相关材料的最终去向。

审计人员应重点关注以下方面:

01 获取研发领料的相关单据,检查其是否按部门或项目进行单独领用,能否与生产领料予以区分,相关单据保管是否完善齐全。

02 结合项目立项材料及过程资料,根据研发项目的具体工艺改进方向或技术研究目标,检查主要原材料的领用与研发投入是否相匹配,是否存在虚增研发投入而将生产投料不当归集的情况。

03 检查公司研发材料管理流程,关注研发领用材料的最终去向,是否形成产品对外销售或材料报废形成废料收入;针对材料报废形成废料收入的情况,要关注研发材料投入量与材料报废量是否存在一定的匹配关系,研发领料报废是否划分单独区域进行专门存储保管,形成的废料收入是否与研发领料报废量相匹配等。必要时需要实施对研发领料报废保管仓库中物资的监盘,访谈公司长期合作的废料收购合作方等程序。

研发资本化

研发资本化历来是研发费用审核的重点,应主要关注开发阶段认定、资本化时点是否符合准则要求,资本化后续处理是否符合准则要求,与同行业公司开发支出资本化的情况进行比较是否存在差异,研发费用资本化对公司经营业绩的影响等方面。

审计应对时应重点关注以下方面:

01 根据《企业会计准则第 6 号——无形资产》,开发阶段的支出同时满足下列条件时,才能确认为无形资产,不能满足下述条件的开发阶段的支出应当于发生时计入当期损益:

完成该无形资产以使其能够使用或出售在技术上具有可行性;

具有完成该无形资产并使用或出售的意图;

无形资产产生经济利益的方式,包括能够证明运用该无形资产生产的产品存在市场或无形资产自身存在市场,无形资产将在内部使用的,能够证明其有用性;

有足够的技术、财务资源和其他资源支持,以完成该无形资产的开发,并有能力使用或出售该无形资产;

归属于该无形资产开发阶段的支出能够可靠地计量。

审计过程中应获取研发相关资料,根据准则内容逐条比对检查是否满足准则要求,如存在一定的不确定性,应慎重对待研发投入资本化的情况。

02 获取同行业上市公司研发投入开始资本化时点的情况,检查公司是否与同行业可比上市公司存在差异;

03 根据结题验收材料,了解公司研发成果与技术运用情况,对应产品是否产生了实际的效益;

04 针对审核发行条件的业绩要求,还需要关注研发资本化对经营业绩的影响,是否存在为提高业绩水平而不当将不满足条件的研发投入资本化的情况;

05 关注企业对自行研发的无形资产所采用的摊销年限是否符合企业会计准则的规定,可实施的审计程序包括并不限于与同行业的情况进行比较、参考历史经验,或聘请相关专家进行论证等。

研发费用加计扣除

随着监管的趋严,研发费用加计扣除的受关注度日益增强。审核监管机构除关注研发费用与申请研发费用加计扣除时所用研发费用的差异情况,还关注公司申报高新技术企业所用财务数据,与公司税务申报所用财务数据,及IPO申报所用财务数据是否存在差异。

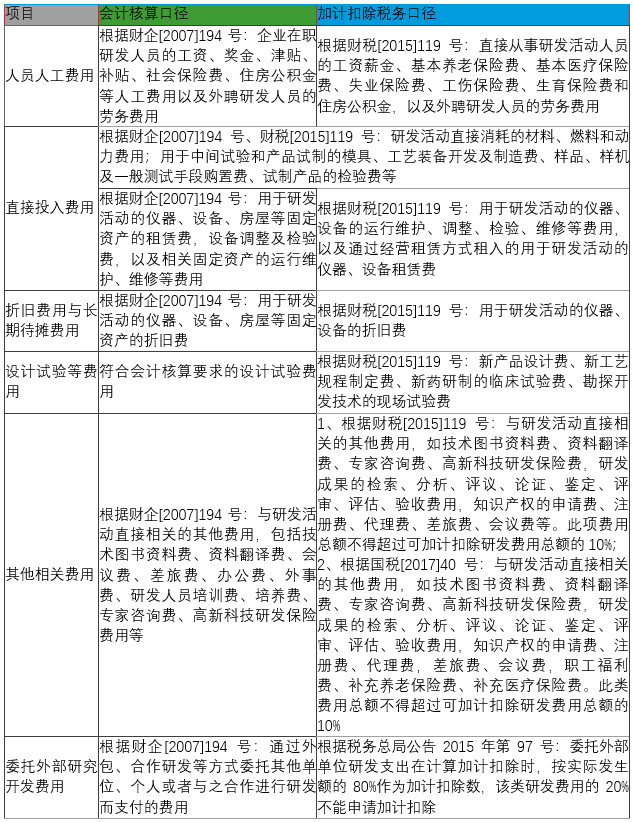

因此,审计人员在执行研发费用投入真实性、合理性检查程序的同时,还需要结合《国家税务总局关于企业研究开发费用税前加计扣除政策有关问题的公告》(税务总局公告 2015 年第 97 号)《财政部、国家税务总局、科技部关于完善研究开发费用税前加计扣除政策的通知》(财税[2015]119 号)《国家税务总局关于研发费用税前加计扣除归集范围有关问题的公告》(国税[2017]40 号)《关于提高研究开发费用税前加计扣除比例的通知》(财税[2018]99 号)等文件,确认公司研发加计扣除是否合规。

重点关注以下差异:

总结

在审核监管日益趋严的IPO大环境背景下,审计人员应转变思路,切忌僵化执行审计程序,应仔细研究企业与研发费用相关的活动、流程与内部控制、会计处理等,谨慎评估与研发费用相关的风险领域、薄弱环节及可能存在的重大错报风险,结合审核监管的重点,制定有针对性的审计应对措施。

同时,研发费用要由原来的事后审计的思路转变为全流程审计的思路,在研发项目各个环节中介入核查监督,以有效降低IPO申报审计的审计风险。